2011年上半年中国集装箱出口市场分析(完)

2012年4月29日

四、国内集装箱生产市场

1、普通货物集装箱

长江三角洲、珠江三角洲、环渤海区域是我国经济、交通最发达的地区,是外贸出口货物、集装箱贸易的主要集散地,集装箱适箱货源的主要生成地,引领着我国经济和对外贸易的发展。我国现有的集装箱生产企业几乎全部集中在这三个区域,是国内的三大集装箱主体市场,其在我国进出口贸易中占据重要地位。根据海关总署公布的数据显示,今年上半年,广东省外贸进出口总值4350.9亿美元,增长26%。同期,江苏省、上海市和北京市进出口值分别为2573.9亿、2079.2亿和1856.3亿美元,分别增长20%、21%和28.7%。此外,浙江省、山东省和福建省进出口值分别为1446.4亿、1106.1亿和628.7亿美元,分别增长23.1%、28.5%和26.2%。上述7省市均属于这三大区域,进出口值合计占全国进出口总值的82.4%。

按照数量(只)统计,2011年上半年我国普通货物集装箱市场份额中,华东地区占比为40.5%,继续保持第一位;南方地区占比为36%,仍排在第二位;北方地区占比为23.5%,位列第三。按照出口金额的统计,华东地区仍居首位,占41.0%;南方地区退居次席,占38.8%;北方地区仍居第三,占20.2%,有关数据见表1。

注:南方地区包括广东、福建、广西等省;华东地区包括上海、江苏、浙江等省市;北方地区包括青岛、天津、大连、锦州等市。

2、保温集装箱

2011年上半年我国保温集装箱出口数量为57366只,金额97801万美元,数据显示,按照数量和金额统计,2011年上半年华东市场比北方市场分别高出13.8个和10个百分点,有关数据和市场份额的划分情况见表2。

目前,我国保温集装箱市场依然由中集集团、胜狮集团、青岛马士基等三家大企业构成。生产企业也主要分布在上海、青岛等两个地区。

五、2011年上半年集装箱市场特点

2011年上半年我国集装箱市场呈现以下三个特点:

1、2011年上半年,由于世界经济、国际贸易,航运市场需求增幅相对较平稳,我国集装箱出口数量和金额均保持稳定增长。从统计数据看,普通货物集装箱出口数量、金额依然占据我国出口集装箱总量和总金额的大部分份额,为我国出口主要箱型。各箱型上半年平均箱价较去年均有上涨。

2、从统计的表面数量上看,中国香港、美国、欧盟、日本、韩国五个国家和地区为我国集装箱出口市场前五位;中国香港和美国以绝对优势位列前两位,而欧盟由于一直受主权债务危机以及巨额财政赤字等因素的困扰经济增长明显较慢,对集装箱市场的需求有一定的影响,集装箱进口数量和金额均位列我国集装箱出口市场第三位。同时,有些国家的出口数量和金额表现出严重的不对称,例如日本、印度尼西亚等国家,原因在于出口这些国家的集装箱中以托盘箱等为主的金额较低的箱型居多,这就导致了如出口日本的集装箱数量位列第四,而出口金额却排在第七位的现象,数量和金额不成比例。

3、国内集装箱企业依然由中集集团、胜狮集团、新华昌集团、东方国际集团等几大集团主导的总格局没有发生根本性的变化,中集集团依然处于首位。

六、2011年上半年集装箱航运市场回顾

1、集装箱严重紧缺

随着新造船舶、闲置运力的投入,以及船舶的减速航行,今年上半年,航运公司集装箱需求加大,集装箱出现紧缺。世界航运理事会(WSC)在一份集装箱供应的分析报告里说,集装箱短缺将迫使托运人和货主仔细地规划和预测,以确保他们在需要集装箱的时间和地点有集装箱可用。该报告着眼于全球趋势,而不是个别的贸易航线。世界航运理事会表示,全球集装箱供应量现已达1.8605亿个集装箱,或2.8535亿标箱。法国海运咨询机构Alphaliner预测,集装箱库存量与船上可装集装箱量之比将从2010年年底的2.03下降至今年年底的1.99,这远远低于2000年底的2.99,并且是最低纪录。另外,集装箱报废率的上升也促使集装箱供应紧张。野村国际(香港)有限公司统计数据显示,在过去的10年里,现有集装箱每年报废率约5%,2010年报废率下降至3.8%,今年将上升至4.5%,在2012年将上升至5.3%。

2、集装箱箱价上涨

集装箱的供不应求以及原材料成本上升等因素,使得集装箱箱价较2010年有一定幅度的上涨,根据协会统计数据显示,普通货物集装箱今年上半年平均单箱价格较去年同期上涨40%左右。

3、运力规模持续扩张,航运公司普遍亏损

国际集装箱运输市场在经历了2009年濒临破产边缘的窘境之后,在2010年以非常戏剧性的反弹结束了全年。但2011年上半年,集装箱运输市场处于低迷状态,集装箱运力供大于求。

法国海运咨询机构——Alphaliner分析认为,从2008年9月爆发金融危机以来,新造船的延期交付造成运力交付集中及老旧船拆解速度缓慢是班轮市场业绩持续走低的重要原因。据该机构统计,全球集装箱船队运力规模至今年6月30日已达1500万TEU,船舶总数为4911艘。全球集装箱运力从1200万TEU增长到1300万TEU,经历了13.5个月,从1300万TEU增长到1400万TEU,用了9个月的时间,而在近10个月的时间内,运力规模就从1400万TEU增长到现在的1500万TEU。

在运力供大于求,航运运价大幅缩水的背景下,集装箱运输企业目前普遍亏损,从一季度已经公布的数据来看,全球各主要班轮公司大多市况艰辛。中海集运净亏损2250万美元;美国总统轮船亏损800万美元;韩进海运集装箱运输业务亏损2800万美元;赫伯罗特亏损2210万欧元;太平洋航线上,美森轮船亏损740万美元,挪威天熙(TCC)亏损1600万美元退出航线运营。而从过去的二季度来看,情况更加恶化,运价下跌,运营成本上升,运力持续投放导致市场供给压力持续增大,整个集装箱运输业面临全年在亏损边缘徘徊的风险。据伦敦德鲁里航运研究公司7月初的评论,业界今年将会亏损累累。

4、闲置运力大量投入

除了新运力大量投入,闲置运力的重新启用也是市场低迷的因素之一。据法国海运咨询机构——Alphaliner统计显示,今年6月初全球集装箱船队闲置集装箱船创2008年8月份以来的最低,而且由于远洋航运公司启用闲置集装箱船活跃,闲置集装箱船将继续减少。

安信证券最新报告指出:“危机过后,班轮船东再次回到以市场份额为主的传统竞争模式,使得市场闲置运力大幅下降,实际有效运力的增速大幅超过需求增速。”和2010年相比,2011年的闲置船舶更少。闲置船舶比例目前已经降到1%以下,而去年1月这一比例高达11.5%。闲置运力的重新投入导致一季度有效运力增长达到16~18%,远超市场需求。

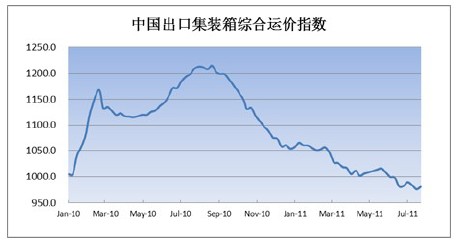

5、运价和租赁价格低迷

新运力的投入以及闲置船舶的重新启用等因素对各航线运价有着重要影响。法国海运咨询机构—Alphaliner的数据显示,今年6月份与2010年3月份相比,班轮运费共跌60%。6月份远东至欧洲线的现货运费,每标箱只收850美元。在15个月前,至少在2000美元。由于航运业表现疲软,集装箱船租金已经连续3个月下跌,跌幅达11%,6月船租金跌至今年最低水平。平均租船周期从年初的10个月跌至目前只有7个月。图4直观的反映出今年上半年我国出口集装箱运价的跌幅程度。

图4 中国出口集装箱综合运价指数

相关内容:

查看更多集装箱房屋|集装箱活动房|住人集装箱|集装箱住宅|集装箱建筑|二手集装箱论文文献